ドル円の見通し

150円に届きそうなドル円だが、ボラが出ていないため当局の介入も口先だけに留まっている。

去年の介入実績からすると、

①レベル的にはもう一段回上の口先介入

②次に三者会合

③その次にレートチェック

④そして実弾介入という段階があると考えられる。

マーケットの所作やテクニカルだけで考えれば、2022年高値151.95をつけにいかないと気がすまないのが普通だが、仮にこのジリ高が続いたとして、当局はそれを許すのだろうか?

「増税メガネ」こと岸田首相は、年内の”減税解散”を目論んでいるとも囁かれているが、ともすると、それまでにこのところの”行き過ぎた円安”を是正する根拠として浮上してくる。

”行き過ぎた円安”とは、現在の円安はご存じのとおり、主に「日米金利差に伴う」ものであるが、実際に日米金利差が反映されるのは短期金利の米2年債利回りと日2年債利回りのはずである。しかし、ドル円レートはその両方から乖離している。連動しているのは、中央銀行もコントロールできない米10年債利回りの方だ。つまり、日米金利差があるからドル円が上昇するという論理はすでに破綻しており、これまた市場によくある「単純なオーバーシュート」という可能性がある。

また、ファンダメンタルズ的に円が買われる理由がない、という”偏り”も行き過ぎたマーケットによくみられる現象である。視界良好なときに限って、思いもよらない材料が反転の理由として担ぎ上げられる。10月はナンチャラ恐慌とか、ナンチャラショックとか歴史や記憶に残る暴落が多い月でもある。(ただし、統計的にみると下落していることが突出して多い月ではない)

トレードアイデア

反転や介入も視野に入れながらも、テクニカル的には下落のサインや前兆は見られない。ドル円や米10年債利回りは上昇チャネルの上辺すらも超えてきている。

ドルインデックスは11週連続陽線(現在12週目の陽線形成中)である。従って、ユーロドルは11週連続陰線である。

なので、相変わらずドル円は、少し下がったら押し目買いですぐ逃げる、ということをくりかえす。

直近の押し目ポイントは、

サンドイッチラインになっている①149.50どころ。

その下だと節と上昇トレンドラインが重なる②149.10~20どころだろう。

9/29(金)の記事で提示した、148.60の押し目は奏功して、現在もロングポジションを持っているがいつ利食ってもよい。

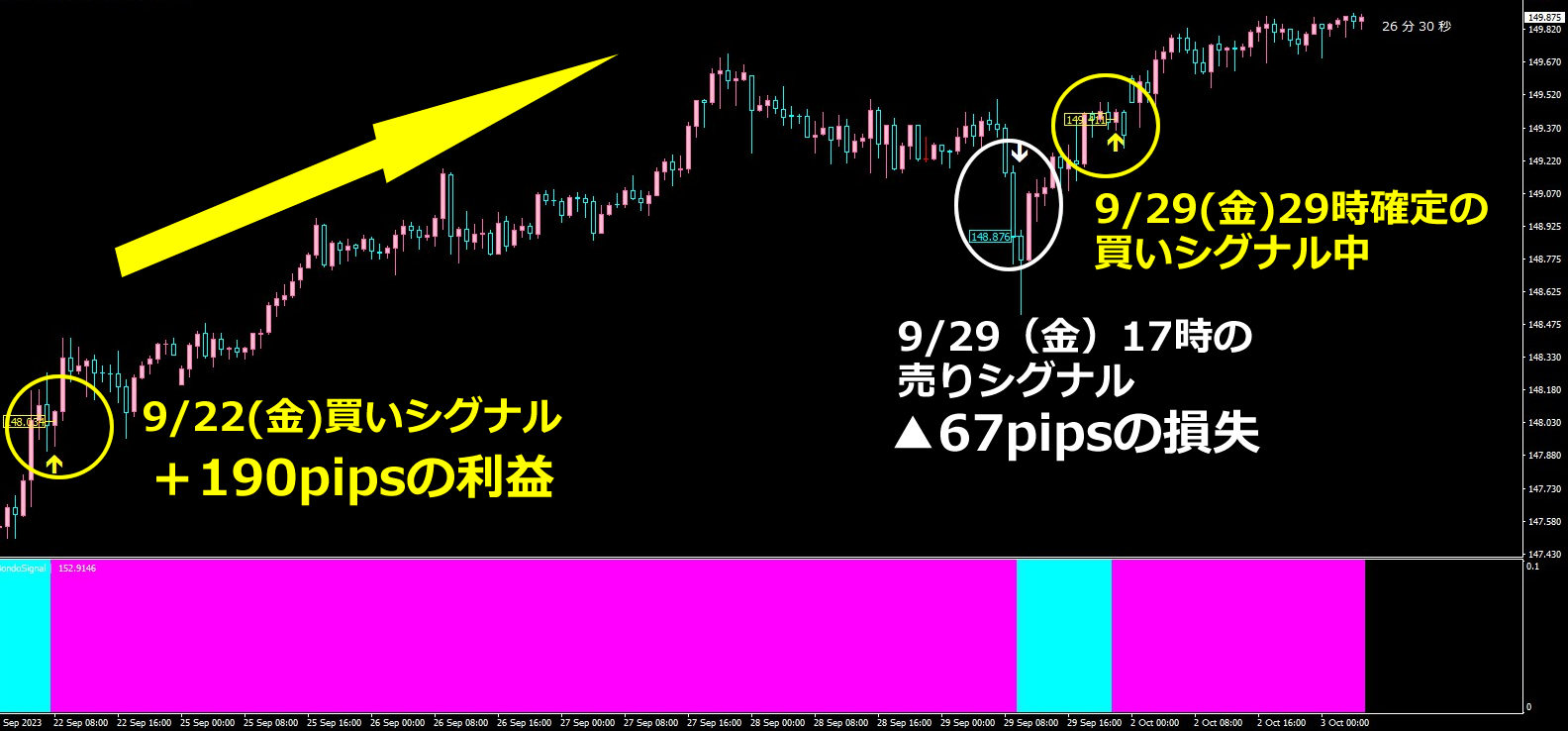

BondoSignal(ボンドシグナル)1時間足チャート

9/22(金)の買いシグナルは最大+190pipsの利益。

9/29(金)の売りシグナルは▲67pipsの損失。

現在は、週クローズ直前の9/29(金)29時に確定した買いシグナルが40pips程度の含み益中である。

(画像クリックで拡大できます)

10/3(火)の主な指標

23:00 米 雇用動態調査(JOLTS)求人件数8月